La pandemia provocó una pérdida de ingresos que agregó complicaciones a la hora de pensar en una vivienda propia o sostener el pago de los créditos hipotecarios. En ese marco, el Gobierno congeló cuotas y lanzó Argentina Construye que estará financiado, en parte, por el Procrear.

A los problemas ya existentes vinculados con el precio de los inmuebles y el abrupto aumento en las cuotas de los créditos indexados a la inflación, la pérdida de ingresos agregó una complicación adicional a la hora de pensar en un crédito hipotecario o sostener el pago de sus cuotas.

Ante este escenario, el Gobierno decidió congelar las cuotas de los préstamos, a la vez que anunció un nuevo plan para la construcción de viviendas que estará financiado, en parte, por el Procrear.

Situación de los créditos hipotecarios

El reciente informe sobre bancos publicado por el Banco Central (BCRA) para el mes de marzo reflejó que los créditos a familias (que incluye a los hipotecarios) se contrajeron un 14,4% interanual en términos reales mientras que la reducción fue del 2,1% respecto a febrero.

Desde el Banco Ciudad informaron que la única línea propia que se estaba tomando para préstamos hipotecarios, que se ajustaban por el valor de la UVA (1.000 UVA’s equivalen al valor de construcción de 1 metro cuadrado modelo), fue suspendida, aunque se mantuvieron los compromisos vigentes para aquellos acuerdos ya firmados en líneas como Primera Casa BA o Procrear Joven.

Si bien la tasa de morosidad, según el BCRA, cayó producto de una modificación en los parámetros de clasificación de deudores, un trabajo de la consultora CERX estimó que los atrasos por créditos hipotecarios a fines de abril totalizaron $172.000 millones, considerando que el 81% de estos préstamos van a familias.

A raíz de las dificultades que generó el coronavirus, el Gobierno decretó el congelamiento de las cuotas de los créditos hipotecarios, incluidos los UVA, hasta el 30 de septiembre. La diferencia, entre lo que los deudores deberían estar pagando en este período y lo que efectivamente están abonando, tendrá que ser devuelta a partir de octubre, sin interés alguno.

Cabe tener en cuenta que, a pesar del congelamiento de los créditos, el valor de la UVA no se congeló y se sigue indexando conforme el Coeficiente de Estabilización de Referencia (CER). “Por lo tanto, cuando haya que pagar la cuota de octubre esta se calculará en función del valor de la UVA del día en que te debiten la cuota”, explicó Marcelo Mercere a Ámbito, abogado integrante del colectivo Hipotecados UVA.

En ese sentido, Paola Gutiérrez, perteneciente al mismo espacio, aseguró que es esperable un incremento en la morosidad cuando se descongelen las cuotas ya que “miles de deudores hipotecarios son trabajadores independientes que hoy han visto caer su facturación a cero, mientras que aquellos en relación de dependencia o bien padecieron un recorte salarial o laburan en actividades cuya continuidad está en peligro”.

Paralelamente, aquellos deudores que no puedan afrontar las cuotas en este período, están habilitados a pagarlas a partir de octubre a la vez que se suspendieron las ejecuciones hipotecarias para vivienda única que estén ocupadas.

Por otra parte, la Comunicación «A» 6949 del BCRA brindó la posibilidad de no pagar las cuotas de abril, mayo y junio para trasladarlas al final de la vida del crédito, devengando únicamente el interés compensatorio. Si bien al principio los bancos no reconocieron esta facilidad alegando que la medida no contemplaba a los créditos hipotecarios, finalmente se revirtió esta situación.

Los hipotecados la pelearon a fondo. “Nuestro reclamo a través de diferentes vías institucionales -como por ejemplo las Defensorías-, logró que los bancos comenzarán a habilitar la postergación del pago de estas tres cuotas, aunque a la fecha siguen existiendo inconvenientes, ya que a algunos hipotecados no se les permite optar por el diferimiento”, afirmó Mercere.

Argentina Construye

Hace 10 días, el Ministerio de Desarrollo Territorial y Hábitat lanzó el Programa federal Argentina Construye a través de 11 líneas de créditos destinadas a refacción, conexión y construcción de viviendas. El plan tiene el objetivo de reactivar la actividad económica a través de un sector clave como la construcción (que según los últimos datos de INDEC se derrumbó casi 47% interanual), con la creación de más de 750.000 puestos de trabajo.

Una de las líneas está destinada a generar suelo urbano de calidad para la construcción de viviendas mediante créditos hipotecarios que serán controlados por el programa Procrear, aunque con articulación municipal y provincial.

Otras dos líneas trabajaran en la creación de nuevas viviendas; una mediante la construcción de 4.000 casas a través de créditos provistos por el Fideicomiso Procrear y otra menor destinada a la creación de 1.500 viviendas destinadas a sectores populares y trabajadores agremiados. «Las precisiones respecto a los créditos Procrear se van a estar publicando en nuestra web y en las redes sociales», dijeron a Ámbito desde el novedoso ministerio de Hábitat.

Entre las tres líneas mencionadas se invertirán casi $11.000 millones en 2020 y se estima una creación de 14.200 puestos de trabajo para los próximos dos años. La ministra, María Eugenia Bielsa, aclaró que la construcción de viviendas se irá encarando a medida que los indicadores sanitarios lo permitan.

«Los Procrear tendrían que ser bajo el esquema que se aplicó durante el gobierno de Cristina. No deben ser créditos atados a la inflación, ya que este esquema demostró su fracaso», opinó Mercere.

Si bien actualmente no están abiertas las inscripciones, desde la cartera de Desarrollo Territorial aseguraron que están avanzando en los sorteos de asignación de vivienda única y en la entrega de las mismas de forma virtual, es decir, sin acto formal, pero en el banco.

En abril se sortearon cerca de 600 unidades del Procrear y en lo que va de mayo unas 130 más. Los que salieron sorteados se pueden consultar aquí.

También se extendió el plazo de escrituración para los seleccionados de la línea ahorro joven del Procrear hasta el próximo 29 de mayo. Esta línea está destinada a personas de entre 18 y 35 años que posean trabajo formal o no registrado y requiere que los solicitantes ahorren previamente entre el 5% y el 30% del valor de la vivienda a adquirir a través de un Plazo Fijo UVA a 12 meses.

Impacto de la crisis en el mercado inmobiliario

“En cualquier país, donde no hay crédito hipotecario, es difícil que exista un mercado activo”, aseveró José Azpiroz, asesor inmobiliario. En ese sentido, el corredor explicó que en los últimos años solo en 2017 y parte de 2018 hubo un importante mercado de créditos, que desapareció con el estallido de la crisis.

“Quién sabe cuándo, y en qué medida, volverá el tiempo donde reaparezca el fondeo mayorista que permita el acceso del usuario”, agregó.

El mercado inmobiliario viene en caída libre hace 2 años, por lo cual los efectos de la pandemia no hacen más que agravar la crisis. Los últimos datos, correspondientes al mes de marzo, arrojaron que las escrituras de inmuebles en CABA cayeron un 49,1% interanual, la marca más baja en una década. De las 1.393 escrituras realizadas en CABA, las formalizadas con hipoteca bancaria totalizaron apenas 131 casos, un 33,5% menos que las registradas en marzo de 2019.

Frente a la posibilidad de que haya un deseo de desprenderse de las propiedades por la caída en los ingresos, Azpiroz explicó que esto podría suceder en caso de que la pandemia se profundice a un grado tal que lleve a los propietarios a vender los inmuebles para “subsistir”.

Sin embargo, aclaró que históricamente los inmuebles han sido el mejor resguardo ante la incertidumbre y que el nivel de deuda por créditos hipotecarios es bajo, ambos factores que limitarían los deseos de venta.

“Es factible que haya deseos de venta pero no producto de una burbuja inmobiliaria. El problema del mercado no es el valor de las propiedades en sí mismo sino el resultado de una crisis mundial inédita”, agregó el especialista.

El empresario inmobiliario Leandro Pietronave, afirmó hace algunos días en Ámbito que el problema no es la falta de demanda sino que faltan compradores para los precios vigentes. Sumado a que la inestabilidad económica no permite un mercado de créditos que facilite el acceso a la vivienda, Pietronave sostuvo que bajar los precios no demostraría debilidad sino una «objetividad» que permitiría vender más unidades.

En la semana en la que las inmobiliarias volvieron a atender al público en CABA, los precios de los inmuebles según los portales cayeron en torno al 12%, según Azpiroz. Al respecto, el ex director de Bullrich advirtió que esta baja aplica a las propiedades de gente que mantiene sus departamentos en venta pero aclaró que, adicionalmente, hubo una contracción del 34% en las ofertas de los propietarios respecto a enero, debido a que retiraron sus unidades del mercado hasta tener más claro el panorama.

Cada vez más difícil el acceso a la casa propia

El país arrastra una profunda crisis desde hace dos años que incluyó una gran depreciación del tipo de cambio. Mientras el salario real se derrumbó y el empleo precarizado aumentó durante este período, el precio del dólar, referencia a la hora de valuar inmuebles, se disparó. Las dificultades para cumplir el sueño de una casa propia son evidentes.

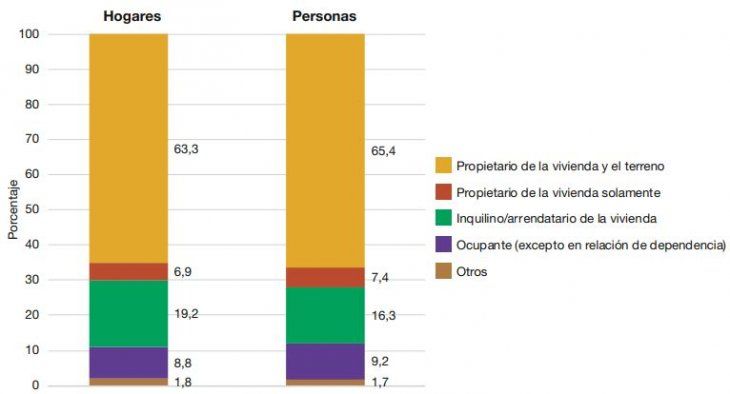

Cabe mencionar la situación de los inquilinos que, según el último informe del INDEC sobre condiciones de vida, representan casi el 20% de los hogares. La pandemia afecta con mayor agresividad a este segmento; recientemente, una encuesta de la Federación Nacional de Inquilinos arrojó que el 60% no está condiciones de pagar el alquiler en mayo, ya que casi el 75% vio recortados o eliminados sus ingresos.

En este contexto, pareciera necesario que la era pospandemia venga acompañada de una urgente reactivación de un sistema de créditos sustentable y un programa integral que facilite el acceso a la vivienda.

Deja tu comentario