En un mes 14 bancos lanzaron créditos hipotecarios: un especialista revela por qué es un buen momento para tomar uno.

A fines de Abril, el Banco Hipotecario abrio una puerta cerrada hace años, y se convirtió en la primera entidad en anunciar el lanzamiento de Creditos Hipotecarios en UVA para la compra o construcción de viviendas. Desde ese día, ya son 14 los bancos, públicos y privados, que ofrecen créditos hipotecarios. La oferta está, lo que falta es que los argentinos vayan a buscar su crédito y hay 3 razones por las cuales el momento es ahora.

Antes, algo de contexto. El credito hipotecario es la unica manera masiva de acceder a la vivienda, dado que permite que las cuotas se conviertan en el ahorro que permite comprar la propiedad y no antes. Un tema clave en un país acostumbrado a comprar las zapatillas en cuotas y los departamentos al contado. En cualquier país con crédito, las personas ahorran (pagan la cuota del crédito) mientras habitan la vivienda, y no antes, como en Argentina.

Históricamente, la Argentina fue siempre un país sin crédito hipotecario. En los mejores momentos, el mercado de hipotecas representó cerca del 5% del PBI, mientras que hoy está cerca del 0,3%. Solo para tener una referencia con quien comparar, Colombia, Perú o Paraguay hoy tienen mercados que pesan entre el 5% y 7% del PBI, mientras que México cuenta con un mercado equivalente al 11% del PBI y Chile, la estrella de la región, de casi 30%.

Vale aclarar que, aun con macroeconomías considerablemente más estables, Chile, Colombia y México cuentan con sistemas de créditos similares al nuestro, con una unidad indexada. Y en todos los casos estos sistemas como la UVA comenzaron en momentos de mayor inestabilidad, con inflación alta.

Es justamente en esos momentos cuando las unidades indexadas son especialmente necesarias, porque permiten bajar mucho las cuotas iniciales, que son la principal barrera de acceso al crédito. Si la cuota inicial es alta, el ingreso necesario para poder ir al banco también será alto. Si, en cambio, es baja, hace falta menos ingreso. De ahí el por qué es necesaria la UVA -que indexa por inflación-.

Hoy hay 14 bancos ofreciendo sus créditos. Este dato revela que no está latente la idea de que se va a modificar el sistema de créditos UVA, como sí estuvo durante los últimos 4 años. Además, es una clara apuesta del sistema bancario al plan económico y, por último, refleja la necesidad de tener nuevos negocios, ahora que se volvió menos rentable tener al sector público de cliente.

Los bancos vuelven a buscar las líneas de crédito a empresas y familias como negocio central. Pero, ¿es un buen momento para sacar un crédito hipotecario? Si, por 3 razones.

1)Las propiedades están baratas

El primero, y posiblemente más importante: el valor del metro cuadrado construido está en uno de los menores niveles de los últimos (muchos) años. Según Zonaprop, el valor promedio de un metro cuadrado en abril fue de US$ 2.219, lo que significa un 20% menos que el máximo valor registrado en la última ola de créditos hipotecarios. Luego, a principios de 2019, ante la desaparición del crédito hipotecario y el enfriamiento del mercado inmobiliario, los precios perdieron todo ese 20% ganado.

El valor actual es similar al de principios de 2016, antes de que apareciera el crédito. Si bien esto es una casualidad, es muy práctico para pensar qué puede pasar. Pero, además, hay un factor más a tener en cuenta: en estos 8 años que pasaron desde 2016, hubo inflación en dólares. Si se toma en cuenta, la caída real del precio no fue de 20%, sino de casi 40%. Es decir, hoy el metro cuadrado esta 40% abajo del valor maximo registrado cuando sí había crédito hipotecario. Es decir, si vuelve el crédito, el mercado inmobiliario tiene mucho margen para ganar en precios.

2)Los salarios van a recomponerse

El segundo punto a considerar es el punto de partida de los salarios, que funciona al mismo tiempo como una oportunidad y un limitante. En marzo, último dato conocido, el salario real estuvo entre los más bajos de los últimos 30 años, solo 7% por encima del peor momento luego de la salida de la convertibilidad. Pero, además, el nivel actual está 26% por debajo del de mediados de 2023 y, casualmente, del promedio de los últimos 30 años. Si bien los promedios pueden ser mentirosos, sobre todo en un país tan volátil como Argentina, es difícil pensar que el nivel actual de salarios será el de los próximos 20 o 30 años.

Para cualquiera que hoy comenzara un crédito cuya cuota represente el 25% de los ingresos, una mejora de los salarios desde la situación actual hasta, solamente, el promedio histórico, significaría que esa cuota pasaría a representar el 20%. Esta estimación se dará aún si esa persona no le gana al salario promedio. Es decir, solo con volver a un nivel de salarios “normales”, la cuota se volvería más fácil de pagar.

3) Las tasas de interés de los bancos son lógicas para la Argentina

Por último, los niveles de tasa de interes que ofrecen los bancos están en línea con los que se ofrecen en países como Colombia o Uruguay, con situaciones económicas significativamente más estables, y algo por encima de Chile, que tiene un mercado hipotecario mucho más desarrollado.

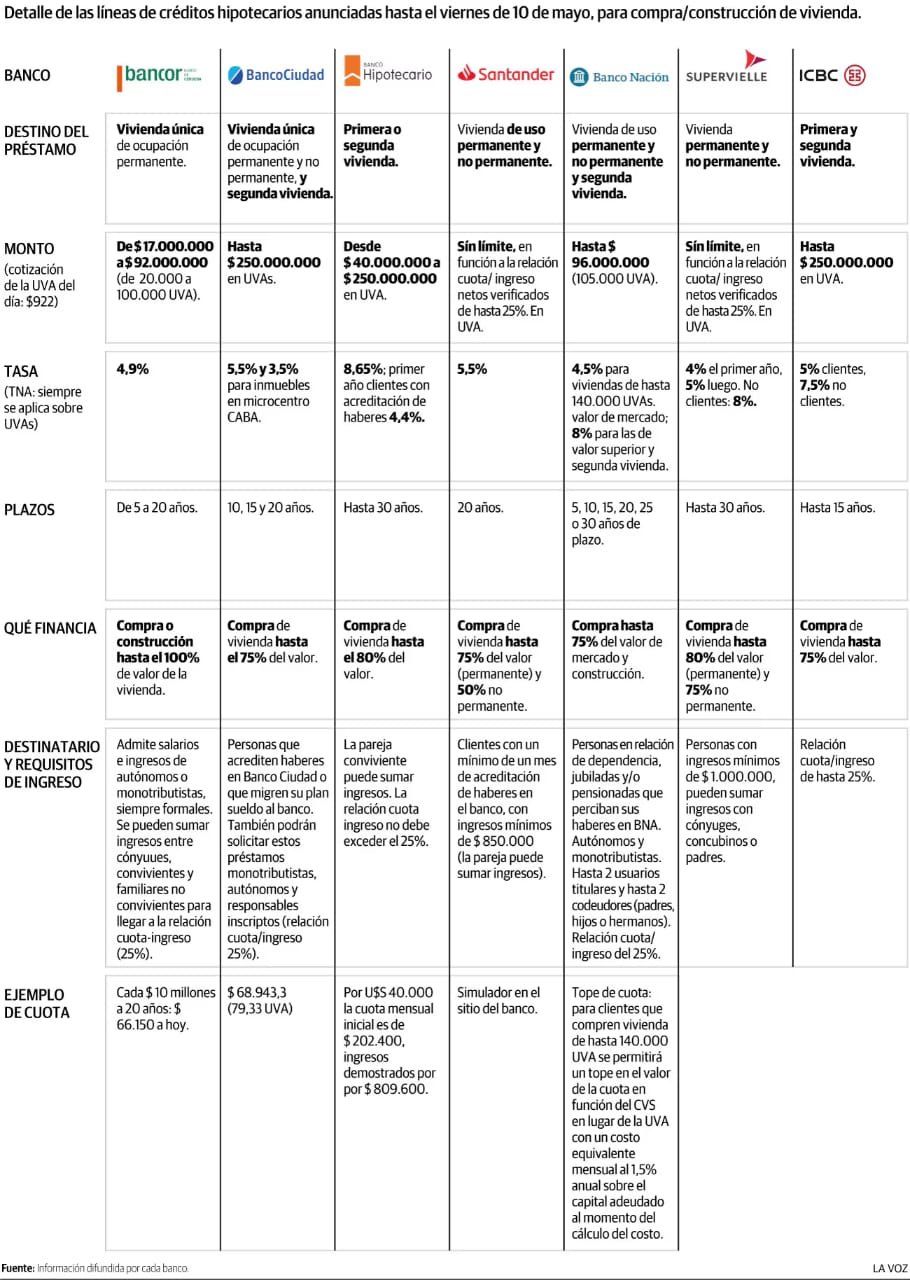

Hoy la góndola de créditos a nivel nacional ofrece tasas fijas de entre 4,5% y 8,5% (para clientes), y algunos bancos provinciales ofrecen tasas que bajan hasta el 3,5% anual (Banco de Neuquén o Banco Ciudad en el polígono de Microcentro).

En Uruguay, la tasa promedio de los créditos con unidad indexada fue de 4,75% en febrero, mientras que Colombia tuvo una tasa de interés promedio de 7,5%. Es decir, los niveles actuales de tasa funcionan más como un piso, a partir del cual difícilmente bajen en el mediano plazo.

En resumen, ante esta nueva ola de créditos, el principal limitante serán los ingresos, ya que hace falta sumar más de $2,5 millones mensuales, el equivalente a casi 4 salarios promedio o 12 salarios mínimos. Ahora bien, el que cumpla con los requisitos y vea que ser propietario es parte de su proyecto de vida estaría accediendo a un crédito en un momento de inmuebles baratos, sueldos con perspectiva de mejora y tasas de interés en niveles aceptables. Es un buen momento.

El autor sigue desde hace años al mercado inmobiliario, es economista senior de la consultora Empiria y autor de los libros El Sueño de la Casa Propia y Dueños e Inquilinos

Deja tu comentario